I. Definición y Tipos de Fideicomiso

Un fideicomiso, es una herramienta que en palabras de Rodríguez Azuero “no es nada en sí pero sirve para hacer mucho”. Esta simple expresión resume una de las características más importantes de un fideicomiso: la versatilidad del mismo. Esto ha permitido el desarrollo de fideicomisos en diversas áreas del sector público y del sector privado. Por ejemplo, el 38.3% de los fideicomisos financieros en U$S autorizados en la Bolsa de Comercio de Buenos Aires han tenido como objetivo la financiación de exportaciones PyME, mientras que el 27,5% se ha destinado al financiamiento de campañas agrícolas.

Tipos de Fideicomiso

Podemos realizar una categorización de fideicomisos clasificándolos entre: a) fideicomisos ordinarios y b) fideicomisos financieros. Por su parte los fideicomisos financieros pueden ser: con oferta pública o sin oferta pública.

I.a. Fideicomiso Ordinario

Un fideicomiso es un contrato por medio del cual una persona física o jurídica (fideicomitente) transmite en forma transitoria la propiedad de (flecha roja) bienes, cantidades de dinero o derechos, presentes o futuros, a una persona física o jurídica llamada fiduciario, para que los mismos sean administrados o invertidos de acuerdo a un contrato común, a favor del propio fideicomitente (flecha verde) o de un tercero (flecha azul).

Con un simple ejemplo se despejaran muchas dudas: imagine que usted es fanático del rally y cuenta con un auto con condiciones de ganar (y obtener de esa manera una suma importante de dinero) en el próximo rally de la Argentina. Luego pierde el entusiasmo inicial porque no cuenta con el dinero suficiente para contratar los servicios de un importante piloto con los cuales se aseguraría el éxito en el rally. Sin embargo, de pronto recuerda que ha leído la definición de fideicomiso, de manera que tiene la siguiente idea: usted (el Fiduciante) firma un contrato de fideicomiso por medio del cual le transmite la propiedad de su auto a su vecino (el Fiduciario) para que este se ocupe de contratar al piloto mencionado, pagándole el equivalente al 50% del premio para que conduzca su auto en el rally, respaldando el pago de los servicios del piloto poniendo como garantía el auto (en las condiciones que se encuentre) en caso de que por alguna razón extraordinaria no resultase ganador. Al finalizar el rally el fiduciario le trasmitirá a usted la propiedad del automóvil, y usted deberá abonarle a su vecino (fiduciario) la cantidad de dinero que hayan acordado en el contrato por los servicios prestados.

Si usted tuviese que descubrir el origen de la palabra fideicomiso, probablemente razonaría de la siguiente manera “Tenía fe en que mi vecino encontraría un piloto para que mi auto pudiese correr el rally conmigo de acompañante, de manera que decidí pagarle una suma de dinero (comisión) para que haga el trabajo. Por su parte mi vecino confiaba en que mi proyecto tenía posibilidades de éxito y en las garantías que le había otorgado”. Razonando de esa forma está a un paso de la respuesta correcta, fideicomiso viene de la palabra “fideicommissum”, del latín “FIDES” que significa fe y “commissus” que significa comisión.

I.b. Fideicomiso Financiero

La definición de fideicomiso financiero es similar a la de fideicomiso clásico. La diferencia radica en que en el fideicomiso financiero el fiduciario es una entidad financiera o una sociedad especialmente autorizada por la Comisión Nacional de Valores para actuar como fiduciario financiero, y el beneficiario son los titulares de certificados de participación en el dominio fiduciario o de títulos representativos de deuda garantizados con los bienes transmitidos. Los certificados y los títulos de deuda pueden emitirse con o sin oferta pública.

Retomando el ejemplo del rally, en caso de que haya resultado ganador del rally, estará entusiasmado con continuar utilizando este tipo de instrumento en sus proyectos. Su automóvil ha ganado popularidad y gracias a eso a firmado contratos de publicidad con tres empresas de primera línea del país, que le pagarán una determinada cantidad de dinero luego de finalizado el próximo rally de la república Argentina, sin importar cuál sea su posición en el próximo rally. En este momento usted, seguramente habrá leído la definición de Fideicomisos Financieros, y se le ocurre una nueva idea. Usted (Fiduciante) le transferirá la propiedad de los derechos a cobrar por publicidad que tiene con las empresas de primera línea a una sociedad especialmente autorizada por la CNV para actuar como fiduciario financiero, denominada OKB, para que ésta emita Obligaciones Negociables (ON) a su nombre poniendo los derechos a cobrar antes mencionados como garantía. Los inversores que adquieran las ON son los beneficiarios, a quienes se les ha garantizado el cumplimiento de la obligación con los derechos de publicidad. En el contrato de Fideicomiso Financiero que usted firma con OKB, se especifica lo siguiente:

• El dinero obtenido mediante la emisión de ON, será utilizado por nuestro amigo empresario de rally, para adquirir dos automóviles similares al que ya tiene, ponerlos en condiciones de correr, y contratar a tres pilotos para que presten sus servicios.

• Las Obligaciones Negociables se cancelarán una vez finalizado el rally con el dinero el empresario obtenga en caso de ganar o ejecutando los derechos a cobrar que puso cómo garantía.

• El fideicomitente abonará a la sociedad que actúa como Fiduciario Financiero una cantidad $X, por los servicios prestados.

• En caso de que se gane el rally y no sea necesario la ejecución de los derechos que puso como garantía, los mismos se entregarán a otra persona denominada (Fideicomisario).

II. Guía para la utilización del instrumento

Repasamos la definición de Fideicomiso Financiero, en términos más técnicos: un Fideicomiso Financiero es un contrato por el cual la empresa entrega uno o más bienes a una entidad financiera o a una sociedad autorizada por la Comisión Nacional de Valores para que ésta emita títulos de deuda o certificados de participación garantizados con dichos bienes, que luego podrán ser negociados mediante oferta pública o negociación privada.

Bajo esta modalidad de accesos al financiamiento la empresa (fiduciante) transmite la propiedad fiduciaria de determinados bienes a un fiduciario. Luego puede:

* Emitir Obligaciones Negociables utilizando como respaldo los bienes fideicomitidos.

* Obtener los fondos del fiduciario pagando un precio de transferencia. En este caso el fiduciario es quien ha emitido Obligaciones Negociables o Certificados de Participación en caso de que el fiduciario sea un Fondo Común de Inversión.

A continuación imagine que la PyME ABC desea acceder a financiamiento por medio de un fideicomiso financiero para financiar los gastos de cosecha 2007/2008. A su vez dicha empresa es socia partícipe de la sociedad de garantía recíproca XYZ. En estas condiciones, la empresa ABC (quién demanda fondos) necesita ponerse en contacto inversores (oferentes de fondos). Entre las alternativas por medio de las cuales la empresa ABC puede acceder a los fondos de los oferentes encontramos:

* Solicitar un préstamo en el mercado bancario

* Emitir Obligaciones Negociables

* Colocar cheques de pago diferido en el mercado de valores

* Actuar como fiduciante en un contrato de Fideicomiso Financiero

Luego, de consultas con sus asesores financieros la empresa ABC considera que la forma de financiamiento de los gastos de cosecha más conveniente es la alternativa del fideicomiso financiero. Bajo esta modalidad, la empresa ABC (fiduciante) debe ceder a otra empresa, OPQ, (el fiduciario) los derechos sobre el futuro flujo de fondos que obtendrá al vender la cosecha. OPQ emitirá certificados de participación u obligaciones negociables empleando como garantía los derechos sobre el futuro flujo de fondos que obtendrán los fiduciantes al vender su cosecha. Luego, la empresa OPQ comprará letras de cambio (garantizadas por XYZ) a la empresa ABC, con el dinero reunido inmediatamente después de la colocación de obligaciones negociables, o certificados de participación.

El fiduciario (empresa OPQ) abonará los vencimientos de las obligaciones negociables o redistribuirá utilidades a los propietarios de certificados de participación, con los ingresos que obtenga de la cancelación de las letras de cambio.

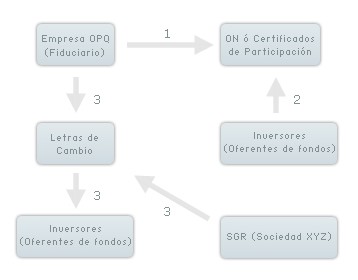

En el gráfico podemos ver la secuencia:

1) El fiduciario, OPQ, solicita autorización para hacer oferta pública de ON o Certificados de Participación, que serán destinados a financiar la cosecha de la empresa ABC.

2) Los inversores, adquieren las obligaciones negociables o los certificados de participación.

3) Con el dinero obtenido, la empresa OPQ, compra letras de cambio al fiduciante, empresa ABC, quien al mismo tiempo le cede una proporción de los derechos sobre su flujo de fondos futuro, es decir el dinero que obtendría en forma posterior a la venta de la cosecha).

Una vez que la empresa ABC, ha recibido el dinero que necesita para financiarse, procede a cosechar y a vender su producto. Con una parte de los pagos que obtenga irá cancelando las letras de cambio con el fiduciario, quien le retribuye utilidades a los inversores o les abona el capital más los intereses acordados en caso de que haya emitido obligaciones negociables. En el caso de que la empresa ABC, no cumpla con el pago de las letras de cambio, el fiduciario obtendrá los fondos necesarios de los flujos de fondos que le han sido cedidos. Si estos no fuesen suficientes, se recurrirá a la SGR para que está provee el dinero. Seguidamente, la sociedad de garantía recíproca ejecutará la contragarantía que le haya solicitado al socio partícipe, ABC, al momento de otorgarle la garantía.

De esta manera podemos ver cómo el Fiduciario actuó como Intermediario entre la unidad deficitaria (empresa ABC) y las unidades superavitarias (inversores), razón por la cual le corresponde una remuneración que deberá fijarse a la hora de firmar el contrato de fideicomiso financiero.

III. Caso práctico

En esta sección simulamos los pasos que debería haber seguido un empresario que hubiese deseado participar en el fideicomiso financiero “AVAL RURAL V FIDEICOMISO FINANCIERO” constituido en el marco del Programa Global de emisión de Valores Fiduciarios denominado “SECUVAL” por un monto máximo en circulación en todo momento de hasta V$N 2.000.000.000 creado por el Banco de Valores S.A. Las principales características del mismo fueron tomadas del Suplemento de Prospecto y se presentan a continuación:

Fiduciario: BANCO DE VALORES S.A., actuando exclusivamente como fiduciario financiero y no a título personal.

Fiduciantes: Las Pymes Seleccionadas

Organizador: Banco de Valores S.A.

Aval Rural S.G.R

Bienes Fideicomitidos:

(a) Letras de Cambio a la vista, libradas por cada Pyme Seleccionada en dólares estadounidenses a la orden de la misma Pyme Seleccionada que la emite, aceptadas y avaladas por Aval Rural;

(b) Créditos emergentes de los Boletos de Compraventa de maíz y/o soja y/o girasol cedidos por las Pymes Seleccionadas (Crédito Cedido);

Fecha de Cierre de Ejercicio: 30 de junio de cada año.

Valor Nominal:

u$s 7.039.000.- (Dólares Estadounidenses siete millones treinta y nueve mil).Los VRD serán colocados al precio que determine el Fiduciario conforme al rango de precios ofrecidos en las solicitudes de suscripción recibidas por los colocadores durante el período de colocación. El precio de suscripción será integrado al contado.

Derechos que otorgan los VRD:

Restitución del capital más un interés del 10 % (diez por ciento) nominal anual vencido (sobre un divisor de 360).

Plazo de Amortización:

A los 330 días de la fecha de emisión.

Tasa de interés:

10 % (diez por ciento) nominal anual vencido (sobre un divisor de 360) sobre el saldo de capital en cada Fecha de Liquidación. Los intereses se devengarán desde la Fecha de Emisión de los VRD.

Forma:

Los VRD serán representados mediante un certificado global de carácter permanente, depositado en la Caja de Valores S.A. Los Beneficiarios renuncian al derecho a exigir la entrega de las láminas individuales representativas de los mismos. Los Beneficiarios podrán estar obligados a pagar un cierto costo por el depósito colectivo ante Caja de Valores S.A. según las disposiciones arancelarias que resultaren aplicables.

Mecanismo de Repago:

Las únicas fuentes y mecanismos de repago de los VRD de conformidad con sus términos y condiciones, ya sea en las fechas previstas para el cobro o como consecuencia de la cancelación anticipada referida en el item “Rescate Anticipado Total o Parcial” del presente, provendrán de: (i) el cobro del o de los Créditos Cedidos, y/o el cobro de la o las Letras de Cambio y/o de l garantía otorgada por Aval Rural, y entonces con tales fondos se abonarán los Valores Representativos de Deuda. Sin perjuicio de ello, en caso que restando ocho días hábiles para el vencimiento de la obligación de pago de los VRD, el Fiduciario no hubiere percibido el importe correspondiente a los Créditos Cedidos, el Fiduciario deberá presentar inmediatamente al cobro las Letras de Cambio a Aval Rural.

Fecha de Liquidación:

Es cada fecha en la que se perciban en la Cuenta Liquidez los fondos provenientes del cobro de los Créditos Cedidos y/o del cobro de las Letras de Cambio y/o del cobro de la garantía otorgada por Aval Rural.

Fecha de Pago:

Es cada fecha de pago de los VRD la que se producirá a las 72 hs. de cada Fecha de Liquidación.

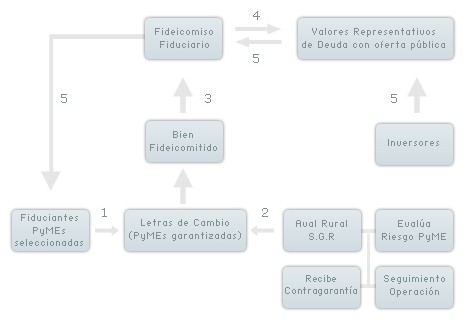

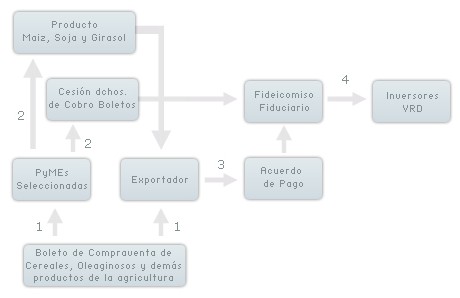

Adicionalmente tomamos del suplemento de prospecto dos gráficos que resumen las etapas de un fideicomiso financiero:

Etapa 1: ADQUISICIÓN DE VALORES REPRESENTATIVOS DE DEUDA EMITIDOS POR EL FIDEICOMISO.

Fuente: Suplemento de Prospecto AVAL RURAL V FIDEICOMISO FINANCIERO

1. Los Fiduciantes (las PyMEs Seleccionadas) libran letras de cambio a la vista, en dólares estadounidenses, a su orden.

2. Las letras de cambio son aceptadas por Aval Rural SGR.

3. El Fiduciario y los Fiduciantes constituyen el Fideicomiso que se integra con las Letras de Cambio emitidas por los Fiduciantes a su orden y aceptadas y garantizadas por Aval Rural, por el saldo de capital Las Letras de Cambio que se transfieren al Fideicomiso han sido originadas en dólares por los Fiduciantes.

4. El Fiduciario emite Valores Representativos de Deuda a los efectos de ser colocados por Oferta Pública.

5. Se colocan los Valores Representativos de Deuda por Oferta Pública entre inversores y con el producido de la misma se les desembolsa el dinero a las PyMEs para financiar las cosechas de los productos que se exportarán a través de Nidera S.A.

Etapa 2: ENTREGA DEL PRODUCTO AL EXPORTADOR Y CANCELACION DE LOS TITULOS FIDUCIARIOS

Fuente: Suplemento de Prospecto AVAL RURAL V FIDEICOMISO FINANCIERO

1. Boletos de Compraventa de Cereales, Oleaginosos y demás Productos de la Agricultura, firmados entre las PyMEs Seleccionadas y Nidera S.A. antes de que las PyME Seleccionadas reciban la financiación del fideicomiso.

2. Las PyMEs Seleccionadas entregan el producto a Nidera, empresa que comercializa los bienes en el exterior, en los términos de los Boletos de Compraventa. Asimismo las Pymes Seleccionadas ceden al Fiduciario los créditos provenientes de los Boletos referidos al Fiduciario.

3. Nidera por ser propio de su giro comercial el comercio internacional, realizará exportaciones de la especie del producto por un importe equivalente a la suma que deba abonar en concepto de Precio a abonar por los Boletos.

4. Finalmente, el Fiduciario cancela los Valores Representativos de Deuda en su equivalente a moneda nacional al tipo de cambio aplicado a las liquidaciones de las Exportaciones, con el dinero proveniente de los derechos de cobro que le han sido cedidos.

Suponga ahora que una PyME ha sido seleccionada para formar parte de este Fideicomiso puesto que hace un tiempo que se desenvuelve exitosamente en el mercado, los pasos que se deben seguir para lograr financiamiento de U$S 100.000 mediante este fideicomiso financiero son:

* Convertirse en socio partícipe de AVAL RURAL SGR

* Solicitar una garantía en dólares para garantizar las obligaciones que la PyME (que tiene intención de convertirse en fiduciante) asuma frente al fiduciario, mediante letras de cambio.

* Aceptar constituirse Fiduciante del fideicomiso financiero AVAL RURAL V, y emitir una letra de cambio por una valor de U$S 100.000 dólares garantizada por AVAL RURAL SGR, que se pagará a la vista con responsabilidad para la PyME y devengará intereses a la tasa nominal anual vencida del….% desde la fecha de integración de los títulos librados en el marco del Contrato de Fideicomiso Financiero AVAL RURAL V, hasta su total cancelación. En forma adicional la PyME garantiza la letra de cambio mediante la cesión a favor del fiduciario de la propiedad de las cobranzas emergentes del Boleto de Compraventa de los productos que la PyME se comprometió a entregar a sus compradores.

* La cesión de los derechos de cobro emergentes del boleto de compraventa realizado entre la PyME y su comprador, se debe realizar mediante un contrato de cesión.

IV. Tratamiento impositivo de los Fideicomisos Financieros

Impuesto a las ganancias: Posee resultados por tenencia, es decir tributa por más de que no haya realizado la ganancia. Alícuota 35%. El fiduciario deberá ingresar el impuesto y es el responsable por deuda ajena de las obligaciones fiscales del fideicomiso. Sin embargo, los fideicomisos financieros con oferta pública que tengan por objeto la titulización de títulos valores públicos o privados y derechos creditorios que cumplan determinados requisitos podrán deducir los importes correspondientes a distribución de utilidades.

Ganancia Mínima Presunta: Están exentos.

Impuesto al Valor Agregado: Los fideicomisos son sujetos del gravamen en tanto realicen actividades alcanzadas por este impuesto y no gocen de exención. La cesión de créditos a un fideicomiso está exenta de este gravamen.

Impuesto sobre los Ingresos Brutos: Los fideicomisos son sujetos de este gravamen en tanto realicen actividades alcanzadas por el impuesto y no gocen de exención.

Impuesto a los Créditos y Débitos en cuentas bancarias: Aquellos fideicomisos financieros que hayan obtenido la exención del impuesto a las ganancias están exentos del impuesto a los créditos y débitos en cuentas bancarias.

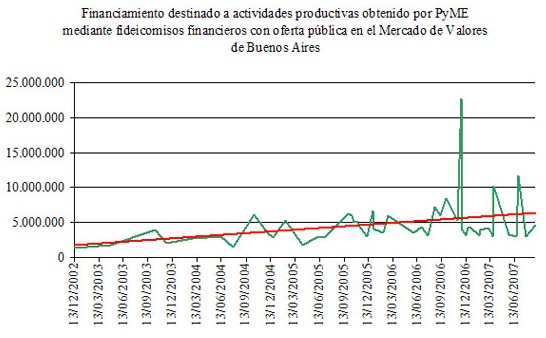

V. Volumen del financiamiento obtenido a través de fideicomisos financieros en el Mercado de Capitales Argentino

Si bien el financiamiento obtenido por medio de fideicomisos financieros ha crecido sustancialmente luego de la crisis de 2002, la mayoría de los mismos se destina al financiamiento de consumo como podemos observar en los siguientes gráficos para el caso de aquellos fideicomisos financieros con oferta pública autorizada por la CNV y admitidos a la cotización por la Bolsa de Comercio de Buenos Aires en 2006

Fuente: CAFIDAP

En los gráficos se observa claramente que en el caso de los fideicomisos financieros en pesos, que en 2006 representaron más 94% del total, el 85% tiene por objeto préstamos de consumo, tarjetas de crédito y préstamos garantizados. Por otro lado, en el caso de los fideicomisos financieros en dólares, el financiamiento de exportaciones PyME representa el 38,4% siendo el principal objeto de los mismos. No obstante tal cifra es pequeña si la comparamos con el total de fideicomisos, menos del 2,5% del monto de los fideicomisos financieros autorizados por la Bolsa de Comercio de Buenos Aires en 2006 se destinó a financiamiento de Exportaciones PyME; y menos del 1,7% tuvo como objeto el sector agrícola.

VI. Ventajas

a. Posibilidad de obtener financiamiento a tasas y condiciones más reducidas. Esto es posible gracias a la reducción del riesgo que surge de la afectación de activos crediticios en forma específica para la obtención de financiamiento.

b. En el caso de que el patrimonio afectado por el fideicomiso resultase insuficiente para cumplir con las obligaciones no se les aplica la ley de concursos.

c. Tienen un tratamiento impositivo más favorable, como lo hemos expuesto en el punto anterior.

VII. Desventajas

a. En el caso de los fideicomisos financieros con oferta pública, la mayoría tienen por objeto el otorgamiento de créditos de consumo, de préstamos garantizados, u operaciones con tarjeta de crédito.

b. Son pocos los fideicomisos financieros con oferta pública que facilitan el acceso al crédito a las PyME. En general, son contratos elaborados por grandes empresas para financiar sus proyectos de inversión a mejores tasas.

c. En el caso de los fideicomisos financieros con oferta pública que proveen de financiamiento a PyME, las mismas deben ser invitadas a participar del fideicomiso.

VIII. Potencial de uso como herramienta de financiamiento a la PyME

La inserción de las PyME en cadenas productivas donde participen al menos una empresa grande, les permitiría acceder a financiamiento a mejores condiciones. El costo de intermediación financiera es menor.

IX. Requisitos que debe contener el contrato de Fideicomiso

La ley Nº 24441 establece que los contratos de fideicomisos deben contener:

1. Individualización del o los beneficiarios.

2. Individualización de los bienes objeto del contrato. En el caso de no ser posible esta individualización a la fecha de celebración el fideicomiso, constará la descripción de los requisitos y características que deberán reunir los bienes.

3. el plazo o condición a que se sujeta el dominio fiduciario (no mayor a los treinta años).

4. el destino de los bienes a la finalización del fideicomiso.

5. derechos y obligaciones del fiduciario y del modo de sustituirlo si cesare.

6. Condiciones de emisión de los certificados de participación y/o títulos representativos de deuda.

Además, la Resolución General Nº 368/01 de la Comisión Nacional de Valores, agrega:

* Identificación:

1. Del o los fiduciantes, del o los fiduciarios y del o los fideicomisarios, en su caso

2. Del fideicomiso

*

Utilización de la denominación Fideicomiso Financiero por los fideicomisos que se constituyan conforme a la Norma, debiendo agregar además la designación que permita individualizarlos

1. Procedimiento para la liquidación del fideicomiso

2. Obligación del fiduciario a rendir cuentas a los beneficiarios y el procedimiento a seguir a tal efecto

3. Remuneración del fiduciario

4. Términos y condiciones de emisión de los valores representativos de deuda y/o certificados de participación

X. Requisitos que debe contener el prospecto de Emisión en un Fideicomiso Financiero con Oferta Pública

El prospecto de emisión deberá contener los siguientes elementos tomados de la Bolsa de Comercio de Córdoba:

• En la primer página y en caracteres destacados, la leyenda del artículo 6 inc. c del Capítulo VI de la Resolución General 368/01

• Identificación del Fideicomiso por el cual los valores negociables son emitidos

• Descripción del o los fiduciarios:

1. Denominación social, domicilio, teléfono y dirección de correo electrónico

2. Datos de las respectivas inscripciones en el Registro Público de Comercio o autoridad correspondiente

3. En caso de tratarse de entidades financieras: detalle de las respectivas autorizaciones

4. Nómina de los miembros de sus órganos de administración y fiscalización y gerentes de primera línea

5. Relaciones económicas y jurídicas entre fiduciario financiero y fiduciante

• Descripción de los valores representativos de deuda garantizados con el fideicomiso y/o los certificados de participación

• Cantidad y categoría

• Derechos que otorgan

• Cronograma de pagos de servicios de interés y de capital

• En caso de emitirse valores representativos de deuda:

1. Valor nominal

2. Renta y forma de cálculo

3. Procedimientos mediante los cuales se garantiza el pago de los servicios de renta y amortización

4. Explicitación de que, sin perjuicio de los procedimientos descriptos en el ítem anterior, el repago de los valores representativos de deuda no tienen otro respaldo que el haber del fideicomiso

• En caso de emitirse certificados de participación en la propiedad de los bienes fideicomitidos, determinar la proporción o medida de participación que presentan

• Calificación(es) otorgada(s), cuando corresponda a los valores representativos de deuda garantizados con los bienes fideicomitidos y/o los certificados de participación. En el caso de que la emisión no cuente con calificaciones de riesgo, mencionar dicha situación en caracteres destacados

• Haber del fideicomiso: deberán detallarse los activos que constituyen el haber del fideicomiso y/o el plan de inversión correspondiente. En caso de que el haber esté conformado por derechos creditorios deberá contemplarse:

1. La composición de la cartera de créditos indicando su origen, forma de valuación, precio de adquisición, rentabilidad histórica promedio, garantías existentes y previsión acerca de los remanentes en su caso, la política de selección de los créditos efectuados por el fiduciario, y los eventuales mecanismos de sustitución e incorporación de créditos por cancelación de los anteriores.

2. Titular o titulares originales de los derechos crediticios: denominación, domicilio social, teléfono y dirección de correo electrónico e inscripción en su caso, en el Banco Central de la República Argentina.

3. Análisis de los flujos de fondos esperados

4. Previsión para la inversión transitoria de fondos excedentes

5. Régimen que se aplicará para la cobranza de los créditos morosos

6. Explicitación de las adquisiciones de valores negociables correspondientes a la emisión, que prevean realizar los fiduciantes de los créditos que integren el haber del fideicomiso

7. Forma de liquidación del fideicomiso, incluyendo las normas relativas a la disposición de los créditos en gestión y mora remanentes a la fecha prevista para el último pago correspondiente a los créditos de acuerdo con sus términos originales

8. En caso que el fideicomiso previere la emisión de valores representativos de deuda, deberán explicitarse los mecanismos mediante los cuales se garantizará el pago de los servicios de renta o amortización a sus titulares

9. Entidades autorreguladas donde se negociarán los valores negociables correspondientes a la emisión

• Régimen de comisiones y gastos imputables

• Precio de suscripción y forma de integración. En caso de que los valores negociables no se ofrezcan a un precio fijo para todos los inversores, sino a un precio variable a ser determinado de común acuerdo entre los colocadores y los inversores, se deberá incluir una descripción a tal efecto.

• Período de suscripción

• Datos de los Agentes Colocadores

• Transcripción el contrato de fideicomiso

• En su caso Estados Contables

• Descripción gráfica adecuada y suficiente que posibilite a cualquier interesado tener una visión clara y completa del funcionamiento del corriente negocio, con especial atención al aporte de fondos efectuado por los inversores, a la contraprestación que deben recibir los mismos y a la exhaustiva descripción del activo subyacente. Cuando los flujos dependan de la ocurrencia de ciertos eventos deberán incorporarse ejemplos de los flujos de fondos contemplando si ocurriesen esos eventos o no

• Descripción detallada de los esfuerzos de colocación a ser efectuados